融资炒股平台

配资操盘 60家非上市寿险公司上半年业绩“出炉”, 几家欢喜几家愁|每财保

配资操盘

配资操盘

今年上半年,非上市寿险公司合计净利润91.41亿元,是近三年盈利水平最高的一年。

在生育率下降、老龄化加速背景下,城市之间的人口格局显著分化。经济强市的常住人口仍在持续上升,而部分城市人口减量明显。“抢人”不仅事关未来各城市的楼市去化,也将对城市经济活力、消费水平产生重大影响。

除了利率下调,各地还通过多样化方式,降低居民购房负担,比如开启“商转公”业务,近期张家口、安阳等城市均启动了该项业务;再如对多子女家庭、购买绿色住房的家庭等,提高公积金最高贷款额度,目前有城市公积金最高贷款额度已达到170万元。

文/每日财报 栗佳

截至7月31日,据《每日财报》统计,共有60家非上市寿险公司对外披露了2024年上半年偿付能力报告,得以让我们洞悉寿险市场上半年的整体表现。

总体来看,这60家非上市寿险企实现了保费收入和净利润双双增长,合计取得的保险业务收入约为7414.41亿元,同比增长约15.68%;合计净利润91.41亿元,较2023年同期大幅增长近4成,为近三年来盈利水平最高的一年。偿付能力方面,上半年多数公司的核心偿付能力和综合偿付能力均有所改善。

下面,我们具体到各家公司经营情况来看。

保费规模整体增长可观 泰康人寿、中邮人寿突破千亿

在全球经济放缓的背景下,叠加2023年同期的透支性增长效应以及“报行合一”监管政策对行业格局的深刻影响,2024年上半年的人身险行业增速出现了放缓的趋势,具体表现为负债端与资产端的分化现象愈发明显。根据金融监管总局最新公布的数据,上半年人身险公司的原保费收入达到了2.63万亿元,按可比口径,同比增长了5.1%,但这一增速相较于上年同期的13.83%而言,呈现出显著的下滑态势。

不过,与这60家非上市险企上半年保费收入取得的约15.68%的增速对比来看,他们显然跑赢了整个行业大盘。

按照保费规模排名,泰康人寿、中邮人寿、信泰人寿、工银安盛以及建信人寿是2024年上半年保险业务收入排名前五的公司。

其中,排名第一的泰康人寿上半年保费收入达到了1390.92亿元,较2023年同期同比增长18.42%。排在第二位的是中邮人寿,上半年保费收入1053.54亿元,同比增长20.31%。这也是60家非上市险企中保险业务收入突破千亿元的两家保司。

信泰人寿以保险业务收入359.58亿元,排在第三位,同比增速达到5.87%。而紧随其后排在第四和第五位的保司则分别是工银安盛人寿、建信人寿,所取得的保险业务收入分别为307.54亿元、275.08亿元。

从总体的保费增长情况来看,60家非上市险企中,排除大家养老去年未披露数据无法对比,以及恒安标准养老同比持平,其他公司中,41家公司保险业务收入与去年同期相比取得正增长,17家公司保费录得负增长。

在保费取得正增长的公司中,国民养老涨幅最大,达到836.8%,其余公司中,中宏人寿、汇丰人寿、复星保德信、国宝人寿、国民养老、新华养老6家险企均录得了超50%以上的保险业务收入增长。

值得一提的是,与以往情况不同,今年上半年银保系人身险公司保费规模表现格外亮眼。除了前文提到的中邮人寿、工银安盛人寿和建信人寿之外,农银人寿、交银人寿也取得了不俗的保费增长,分别达到了262.57亿元和132.79亿元,同比增速分别为39.93%、3.09%。

而在17家保险业务收入负增长的公司中,小康人寿降幅最大,保费收入同比减少80.3%至仅有的3.31亿元,紧随其后的则是华汇人寿,保费降幅达到50%至0.01亿元,在保险业务上基本垫底。

此外,三峡人寿、和泰人寿、国联人寿、信美相互人寿等公司保费规模同比降幅均超过了20%,分别为-20.06%、-21.9%、-26.56%、-27.57%。

近6成险企净利润负增长 泰康中邮利润一骑绝尘

由于保费收入成绩表现各异,60家非上市人身险企各自所取得净利润还是比较分化的。

具体到各公司层面来看,头部规模较大保司盈利较好,而大部分中小险企盈利压力则比较大。其中,净利润排名第一的是泰康人寿,规模达到60.47亿元,所占整个60家非上市寿险公司总净利润的比重高达66.15%。中邮人寿净利润排在第二位,达到56.9亿元,同样成了助推今年上半年行业整体净利润增长最大的驱动力,贡献占比为62.25%。

接下来,位列第三、第四、第五名的则分别是农银人寿、中英人寿以及中意人寿,上半年所取得的净利润分别为11.21亿元、8.8亿元以及8.24亿元,同比增长883.33%、433.33%以及20.29%。

可见,在今年上半年净利润排名前五的保司中,泰康人寿和中邮人寿是绝对的实力担当,两者成为支撑上半年人身险行业净利润增长的主动力。

从盈亏来看,共31家公司实现盈利,在险企总量中占比52%;剩余29家公司录得净亏损,在险企总量中占比48%。而这其中,包括净利润下降、由盈转亏、亏损加大在内的净利润恶化的公司总计有32家。

首先,实现了盈利,但净利润同比下降幅度较大的公司有大都会人寿、中宏人寿、利安人寿以及信美相互人寿,分别同比下降了86.30%、85.25%、65.31%、79.17%。

其次,在由盈转亏的13家险企中,亏损幅度超过8亿元的有英大人寿、光大永明人寿等四家公司。

最后,再来看看亏损有所扩大的13家保司中,华泰人寿亏损扩大数值是最大的,从2023年上半年的仅亏损的0.51亿元大幅扩大至今年上半年亏损的4.88亿元。其次则为北大方正人寿,同期从亏损的2.32亿元增加至如今亏损5.82亿元。

偿付能力表现各异 四家保司风险评级“遇险”

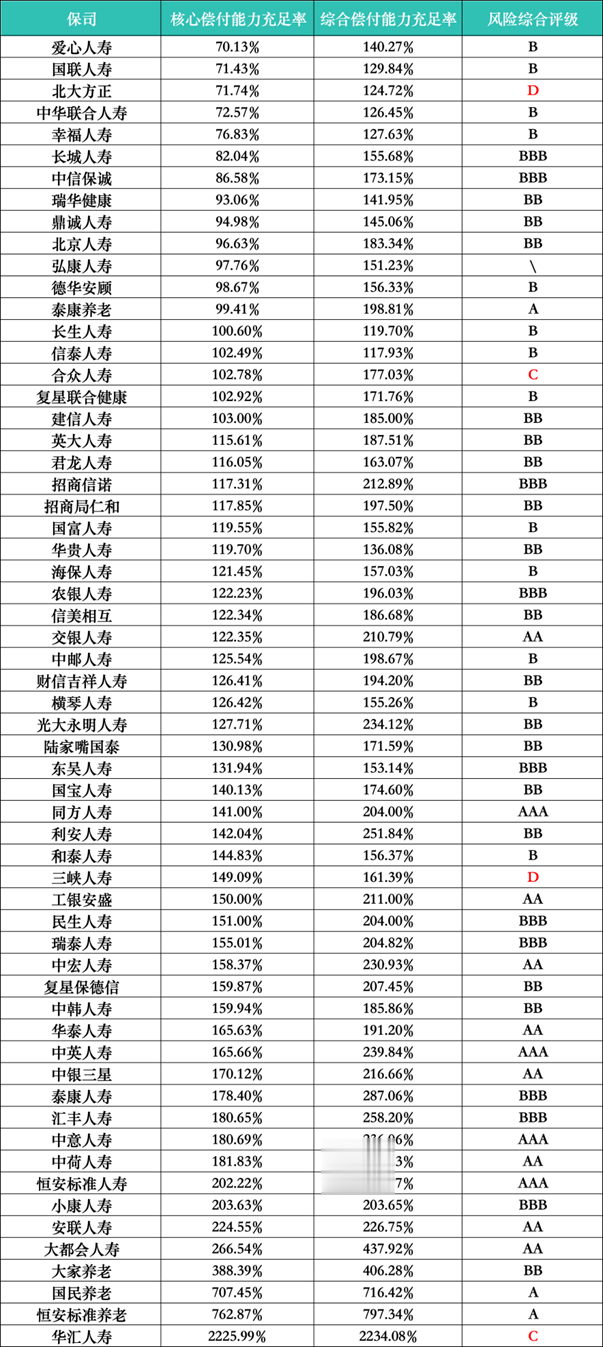

当然,除了经营业绩情况外,偿付能力问题同样不容忽视,要知道核心偿付能力充足率以及综合偿付能力充足率是衡量一家保险公司稳健经营能力的重要指标,这于当下的一众中小险企来说至关重要。

根据监管要求,各家保司核心偿付能力充足率不得低于50%,综合偿付能力充足率最低标准是不低于100%。

通过统计,《每日财报》发现,截至2024年二季度末,在60家披露了偿付能力报告的非上市人身险公司中,有42家公司核心偿付能力充足率较今年第一季度提升,18家公司核心偿付能力充足率下降。综合偿付能力充足率方面,38家公司环比上升,而22家公司则有所下降。

拆分来看,华汇人寿该两项指标皆是最高的,分别达到2225.99%和2234.65%,恒安标准养老排至第二,核心\综合偿付能力充足率分别为762.87%和797.34%。

紧随其后的分别是国民养老、大家养老以及大都会人寿,这三家保司偿付能力都很高,排位均比较靠前。

不过,以“风险综合评级”来衡量,有4家险企风险综合评级极其危险,已经降至监管红线的水平,他们分别是北大方正人寿、合众人寿、三峡人寿、华汇人寿。

其中,北大方正人寿、三峡人寿风险综合评级已经降至D;而合众人寿、华汇人寿风险综合评级均为C,而且早在今年一季度,这四家险企风险综合评级就已经降至危险水平了。

根据监管政策,对于核心偿付能力充足率和综合偿付能力充足率达标,但操作风险、战略风险、声誉风险、流动性风险中某一类或某几类风险较大或严重的C类和D类保险公司,国家金融监管总局及其派出机构应根据风险成因和风险程度,采取针对性的监管措施。

除开以上4家险企风险综合评级不达标外,在60家非上市人身险中,核心偿付能力充足率降至100%以下的还有12家险企。比如,爱心人寿、国联人寿、中华人寿、幸福人寿更是未超过80%,截至上半年他们的核心偿付能力充足率分别降至70.13%、71.43%、72.57%、76.83%。

结语

梳理以上三大核心指标来看,非上市人身险公司2024上半年的表现整体都有所回暖,保险业务收入实现可观增长;净利润虽有所分化,各家保司表现不一,但整体呈现出大涨的趋势。而在偿付能力充足率指标上,有些险企依然面临偿付能力下行较快的风险,值得警惕。

上半年时光匆匆而过,人身险行业格局依旧呈现出鲜明的对比,部分企业强者恒强,业绩高歌猛进配资操盘,展现出强劲的增长势头,而另一部分则似乎仍在迷雾中探索,步履维艰。在业绩分化的背后,尽管行业内产品结构的优化调整与销售渠道的持续变革带来挑战,但这些压力恰恰是推动国内人身险市场不断重生、开辟新路径的重要动力,值得每一家寿险公司往此方向寻求突破,打开新局面。